持ち家に関する離婚準備

住宅ローンの財産分与で確認すること

夫婦で購入したマイホームをどうするべきかは、離婚の際に悩む大きな問題のひとつです。残った住宅ローンを誰が払っていくのか、不動産は誰の名義にするのか、保証人の問題はどうするかなど、悩みはつきません。価値の大きい財産であるいっぽう、取得後のローン負担は長期にわたることが多いため、離婚の際には慎重に取り決めをしてこくことが大切です。

まずは調査を!住宅ローンで確認すること。

- 住宅の名義人

- 住宅ローンの契約名義人

- 住宅ローンの残額

- 住宅ローンの保証人

住宅ローンの内容は、借り入れをしている金融機関に直接問い合わせると確認できます。上記の内容がわかっていると、財産分与に必要な手続きが把握できます。場合によっては土地・建物の名義と住宅ローンの名義が異なるケースもあります。

たとえば不動産は夫婦の共有名義であったとしても、住宅ローンの名義人は夫の単独名義の場合もあります。このような場合は、財産分与の割合を決める際に影響することになります。

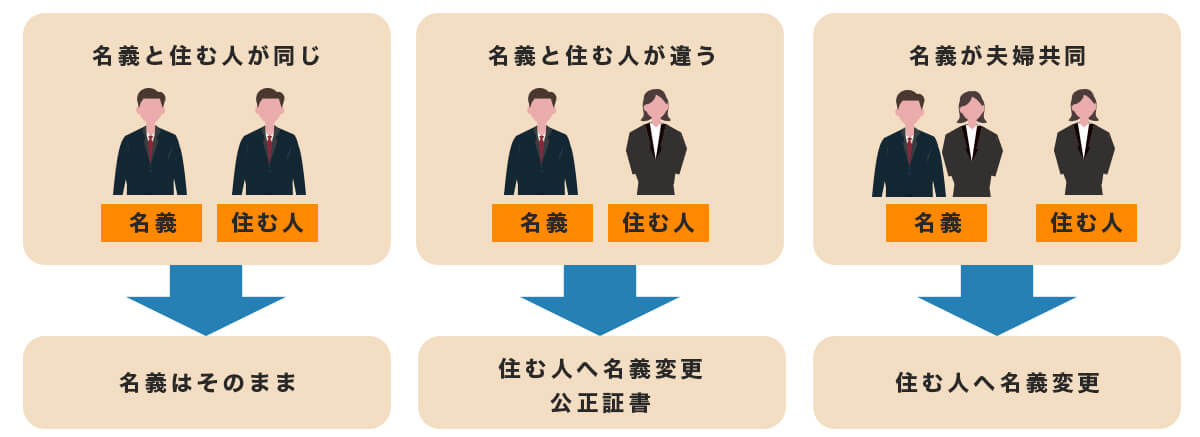

夫婦の名義人と住宅ローンの関係は、下記の3パターンのどれかにあてはまると思います。

名義人と住宅ローンの関係

住宅ローンを確認したら不動産の査定依頼

次は、住宅の査定を不動産業者に依頼します。不動産の価値は流動的であり、購入時の価格より上がることもあれば下がることもありますので、財産分与をするときは必ず不動産の時価を調べます。

アンダーローンかオーバーローンか確認

不動産の現在の不動産価格がわかったら、アンダーローンかオーバーローンかを確認します。残っている住宅ローンと比べて、住宅の不動産価値が高いか低いかで、財産分与の方法や必要な手続きが異なります。

アンダーローンとオーバーローン

アンダーローンの財産分与

アンダーローンとは、住宅ローンの残額と比べて住宅の不動産価値が高い場合です。アンダーローンの場合は、比較的スムーズに財産分与の話し合いが進みます。住宅を売却して住宅ローンを返済し、余った現金を財産分与の割合に合わせて夫婦で分けることで、財産分与は完了します。

住宅を売らないで夫婦のどちらかが住み続ける場合は、必要に応じて名義変更をしましょう。名義変更が必要なケースは、下記の記事で確認できます。

オーバーローンの財産分与

オーバーローンとは、住宅ローンの残額と比べて住宅の不動産価値が低い場合です。不動産を売却したお金でローンを返済しても、まだ住宅ローンが残るということです。住宅ローンの不足分を自己資金で相殺できない場合は、任意売却をして離婚後も住宅ローンの支払いを続けていく必要があります。(任意売却の場合、借り入れをしている金融機関への相談が必要です。)

※任意売却をした場合、信用情報に傷がついた状態になってしまい、一定期間は新しいローンやクレジットカードが作れなくなります。

たとえオーバーローンで住宅ローンが残ってしまう場合でも、それ以外の財産を加味することで夫婦全体の財産がプラスになる場合は、プラスになった分を夫婦で分与することになります。

財産分与の対象は住宅の他にもありますので確認しておきましょう。

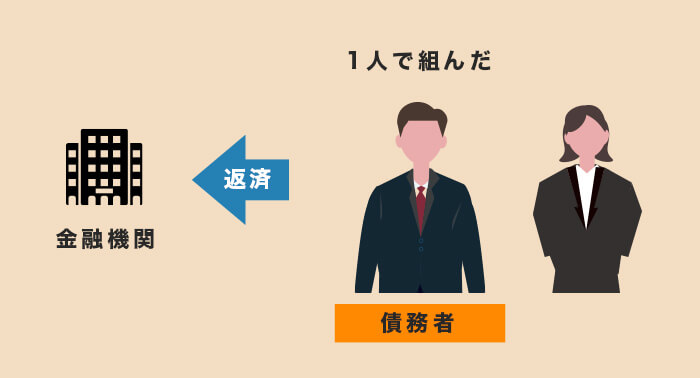

また、夫婦で築いたすべての財産でマイナスの負債になった場合は、財産分与をしないケースが多く、借りた人(住宅ローンの名義人)が住宅ローンの支払を続けていくことが多いです。

全ての財産を清算してもオーバーローンの場合

離婚時の財産分与で、夫婦で全ての財産を清算してもなお住宅ローンが残っている場合は検討することが少し増えます。マイホームを売却するのが良いか、どちらかが住み続けるのが良いかは、不動産の状態、各地域ごとの不動産需要、住宅ローンの残債との関係によりますので、不動産業者にご相談ください。

売却するケース

- 住宅ローンの不足分を自己資金で相殺する

住宅を売却した費用と夫婦の貯蓄を足すことで、住宅ローンを完済します。 - 任意売却し、離婚後もローンの支払いを続ける

任意売却とは、金融機関の同意を得て、ローンが残った状態で売却する方法です。通常は住宅ローンの不足分を自己資金で相殺できないと住宅は売却できませんが、任意売却なら住宅ローンの残債があっても売却が可能になります。

夫婦のどちらかが住み続けるケース

- 住宅の名義人が住み続けて、住宅ローンの返済を続ける

名義人がそのまま住み続ける場合は、住宅ローンの連帯保証人を確認します。もし住宅ローンの支払いが滞った場合には、保証人に支払い命令がいくためです。

保証人が夫婦のもう一方になっている場合は変更手続きを行いましょう。連帯保証人を変更するには、住宅ローンの名義人が別の連帯保証人を見つけて金融機関へ相談し承諾を得ます。 - 住宅の名義人ではない方が住み続けて、名義の変更と住宅ローンの借り換えを行う

名義人ではない方が住み続けることになった場合は、住宅・住宅ローン両方の名義の変更をおすすめします。将来的に売却する時や、住宅ローンの返済が滞る可能性を考えると「住んでいる人=名義人」に合わせておいた方がスムーズに進むためです。

住み続けるときの名義変更

財産分与時の住宅ローン借り換え(名義変更)方法

不動産に住宅ローンが残っている場合は、名義変更するには金融機関の承諾が必要です。夫婦のもう一方がローンを借り換える。ということです。 金融機関は名義人の返済能力等をもとに融資(住宅ローンの契約)をしてますので、例えば夫から妻名義に変更する場合は、妻に返済能力があるか審査が入ります。

住宅ローンの借り換え手順

住宅ローンを借りる手続きをする

新しく借入をする候補の金融機関(銀行)へ、住宅ローンの相談をしましょう。

新しく借りた住宅ローンで、以前の住宅ローンを返済する

新しく借りた住宅ローンで、これまでの住宅ローンを返済します。そして、新しい住宅ローンを借りた金融機関への返済がスタートします。

住宅ローンは、安定的な職業とそれなりの経済力があれば借り換えができます。専業主婦(夫)などで経済力に不安がある場合は、ご両親や親族に頼るのも1つの方法です。

もし承諾なしに住宅の名義を変更したことが金融機関に知られた場合は、契約違反として住宅ローンの一括返済を求められる可能性があります。トラブルにならないように、住宅ローン返済や不動産の名義に関しては不動産業者に相談しながら進めましょう。

夫婦共同名義で住宅ローンを借りている場合

住宅を売却して現金で財産分与する場合

住宅を売却して現金で財産分与する場合は、夫婦の共同名義で住宅ローンを契約していても、どちらかが連帯保証人になっていても特別な対応は必要ありません。

離婚後にどちらかが住み続ける場合

離婚後にどちらかが住み続けるのであれば、住み続ける一方に名義を変更しましょう。住宅ローンの借り換えをすることで変更ができます。

借り換えでも住宅ローン控除(減税)は使える

住宅ローンを使って購入した夫婦は、住宅ローン控除の「住宅借入金等特別控除」が適用され、税金が軽減されている場合も多いと思います。

「住宅借入金等特別控除」は、離婚時の財産分与で住宅ローンの借り換え(名義変更)を行った場合でも居住要件などの要件を満たしていれば、継続して受けることができます。

財産分与をスムーズに進めるために

財産分与をする場合は、まず財産分与の対象となる財産の総額を正しく確定させることが大切です。その中でもマンションや一戸建てなどの不動産は価格が大きいため、総額に大きく影響します。不動産を所有している夫婦は、まず不動産の査定から進めると全体の金額を把握しやすいのでおすすめです。